编辑 | 陈菲遐

曾经风光一时的坚瑞沃能(300116.SZ)已经进入重整程序。

这家2016年还能盈利4亿元、转年就陷入巨亏超35亿元的公司,一步步从锂电池观点股,走到濒临破产的田地,缘故原由离不开让人又爱又恨的深圳市沃特玛电池有限公司(以下简称“沃特玛”)。

高溢价收购成泡影

2015年,节能与新能源汽车列入国家十大重点发展领域,到2016年新能源汽车被列为“十三五”国家计策性新家当,新能源汽车迎来风口,发展前景巨大。

当时,坚瑞沃能紧张从事消防业务。由于消防领域竞争激烈,公司发展遭遇瓶颈。2016年国家大力支持发展新能源汽车,因此收购新能源家当成了坚瑞沃能新的盈利增长点。

被收购方沃特玛,自成立以来已得到“电动汽车动力电池生产基地”、“动力电池领域”十大品牌之一、“新能源家当最具影响力”等多项名誉技能。可以说,沃特玛的硬件条件十分具有上风。

提及来,投资者对沃特玛并不陌生。今年9月长园集团(600525.SH)曾以0.18亿元“跳楼价”***的电池组,也是来自于这家沃特玛。长园集团在2018年为降落沃特玛经营债务风险对其子公司中锂新材的影响,该批电池采购的搪塞货款抵消了部分应收沃特玛款项。

沃特玛位居中国动力电池前三强。其紧张客户包括东风特汽、一汽客车、大运汽车、中国重汽豪沃、厦门金旅、南京金龙、上海申龙、珠海银隆、江苏九龙、奇瑞万达、唐骏欧铃等,客户群体质量较高。

因此,收购造诣了双赢的局势。坚瑞沃能2016年以发行股份及支付现金的办法收购沃特玛100%股权,使其成为公司的全资子公司,收购对价达到52亿元。随着沃特玛的加入,坚瑞沃能主营业务收入主力逐渐从原来的消防业务转变为新能源业务。

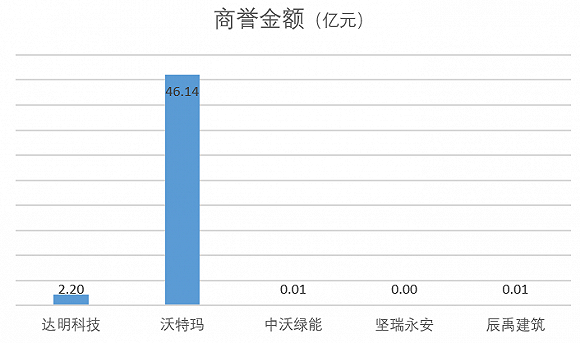

但是另一方面,52亿元的并购对价并不便宜。按照账面代价打算,增值率高达462.29%。同时,沃特玛也为公司“贡献”了46亿元的商誉。

坚瑞沃能完成收购后,业务重心也逐渐从原有的消防业务转向新能源汽车。为了合营业务转型,坚瑞沃能***了一些盈利能力较差的消防资产。截至2016年年末,公司已基本退出消防产品业务,更多的是将多年在消防产品集成、消防安全办理方案方面积累的履历和上风,投入到新能源汽车发展过程重最为关注的消防安全问题。

但是高溢价收购,并没有为坚瑞沃能带来古迹增长。公司自2016年收购沃特玛以来,古迹表现一起下滑,最好时候便是2016年4.29亿元的净利润,转眼到2017年公司净利润巨亏37.34亿元,下滑超过969%。

坚瑞沃能的资产负债率也从2016年一起飙升至目前的110.85%。其流动负债占总负债的比率也从2016年的75%上升至89.44%,可以说债务压力一贯很大,不仅短期债务压力巨大,而且已经到了资不抵债的田地。

运营上,截至2019年6月30日,坚瑞沃能的应收账款周转天数长达6465.35天,存货周转天数长达2535.04天,按照一年365天打算,公司要17年才能收回货款,发卖掉自己生产的电池组须要长达7年的韶光。从2016年至今公司的应收、存货周转天数一起增加,货色越来越难发卖,货款越来越难收回。

沃特玛的营收、利润同坚瑞沃能一样,将“最好的自己”留在了2016年。

这种情形下,没有完成古迹承诺也在猜想之中。沃玛特原股东承诺2016至2018年实现的扣除非常常性损益后归属于母公司的累计净利润分别不低于4.03亿元、9.09亿元、15.2亿元。从截止到2019年6月30日表露的古迹来看,显然沃特玛没能完成承诺的古迹。

什么导致了收购的失落败?

切入新能源行业本无可厚非。在收购时,沃特玛的市场霸占率以及古迹也都属于业内第一梯队。但是什么导致了这场收购终极的失落败,乃至让坚瑞沃能进入了重整程序?

首先是行业风险。据2018年我国动力电池装机量统计,三元锂电池占比达58.1%,市场份额最大。但截至2019年半年报,沃特玛并无三元锂电池产品。在技能上,沃特玛也是一贯坚持磷酸铁锂动力电池技能,外加工信部装备中央曾在【2018】213号文件中提及沃特玛产品故障率较高,导致公司在抵御行业、外部风险能力上明显不敷。

2019年新能源补贴退坡幅度持续加大,动力电池企业急需在压缩本钱与提升质量之间探求平衡点,但沃特玛受其债务影响,账户冻结、职员流失落、开工率严重不敷,生产经营遭受重创,即便坚持正常的磷酸铁锂动力电池生产都有所困难。

其次是公司管理问题。今年4月29日坚瑞沃能在《内控自我评价报告》中表露,2017-2018年其部分签署的包管协议未按照规定履行相应的内部审批程序,同时由于未上报的缘故原由,几项包管也未能及时表露,构成违规包管,涉及金额1.06亿元。

除了这1.06亿元的违规包管,收购前沃特玛自身在债务、应收上就存在很大的潜在风险,爆发大概只是韶光问题。

沃特玛的负债紧张以搪塞账款及银行借款为主,各期末待偿还的搪塞账款及银行借款金额占负债总额的比例较高,资产负债率显著高于同行业上市公司的均值,财务杠杆较高。截至2019年6月30日,坚瑞沃能合并报表负债合计165.09亿元,个中沃特玛负债合计161.76亿元。坚瑞沃能为沃特玛的包管实际发生额共计41.68亿元,个中银行贷款的包管金额为39.44亿元。而沃特玛现已涌现大量债务违约事变,坚瑞沃能作为包管人正面临承担连带包管任务的风险。

截至2019年6月30日,沃特玛应收账款及应收票据净额为72.57亿元。只管沃特玛下贱客户多为海内有名的整车厂商,资金实力雄厚,信用情形良好,但回款情形并不好。同时,因产品质量等问题沃特玛也面临客户的起诉,法院终极如何讯断也会对沃特玛应收账款的回款造成重大影响。

目前,坚瑞沃能为缓解资金压力、恢复活产,以1.2亿元转让了公司所持有的Altura全部股票。同时亦通过引入计策投资者、开展融资租赁交易来知足公司恢复活产的设备需求。但公司债务压力大,经营情形恶劣,前三季度估量最高亏损数额达32.29亿元,是否能成功注血复苏真的很难说。

进入破产重整环节,对付坚瑞沃能而言利大于弊。一旦进入重整,目前被冻结的资产和面临的诉讼,就会以逼迫法律讯断的形式解除和终止,相称于前路障碍被肃清。一旦坚瑞沃能探求到计策投资者,或许有机会卷土重来。